مانند بسیاری دیگر، من نیز به امید کسب درآمد زیاد و بازنشستگیِ زودهنگام جذب بازار ارزهای دیجیتال شدم. اما این اتفاق نیفتاد. در عوض درسهای ارزشمندی از رفتارهای انسانی آموختم.

یک سالی میشود که به دنیای ارزهای دیجیتال وارد شدهام و از آن زمان تا کنون وقت زیادی بابت مطالعهی انبوهی از وایتپیپرها، یادگیری تحلیلهای تکنیکال و فهمیدن اصول روانشناسی بازار صرف کردهام. طی این مدت هر اشتباهی که فکرش را بکنید کردم. کورکورانه برخی معاملهگران را دنبال کردم، در دام کلاهبرداریها افتادم، پولهایم را از دست دادم و هنگامیکه همهی شرایط به نفعم بود، داراییام را نفروختم، به این امید که قیمت آن بهشکل نامحدود افزایش یابد.

در نهایت، این بدبیاریها سبب شدند بهخودم بیایم و به انجمنی بپیوندم که در آن میتوانستم بازخوردهایی دریافت کنم و از کسانیکه باتجربهتر از من بودند، چیزهایی یاد بگیرم. پس از چند شکست در این یک سال، هنوز هم در این بازی حضور دارم و همچنان در حال پیشرفت هستم.

چیزی که در ارزهای دیجیتال مرا جذب میکند، این است که راه سرمایهگذاری و احتکار در آن بهشکل مجازی برای همهی مردم دنیا باز است. تا زمانیکه اینترنت داشته باشید میتوانید به هزاران پروژه متصل شوید، به انجمنها و چترومهای پرجنبوجوش بپیوندید و درآمد کسب کنید.

این امکان نیز وجود دارد که در دام کلاهبرداری بیفتید، همهی پولتان را از دست بدهید و عادت کنید که مدام قیمتها را بررسی کنید که همه میدانیم یکی از عادتهای بسیار بد در تجارت ارزهای دیجیتال است. با خودم فکر میکنم حال که اعتیاد به بازی بهتازگی در فهرست اختلالات اعتیادآور روانپزشکی قرار گرفته است، آیا همهی ما که با توکنهای ارزهای دیجیتال کار میکنیم ممکن است روزی به چنین اختلالی دچار شویم؟ امیدوارم اینطور نباشد.

افراد زیادی را میشناسم که از سال ۲۰۱۳ تا کنون در حال خریدوفروش ارزهای دیجیتال بودهاند، بنابراین یک سالی که من این کار را شروع کردهام در مقایسه با آنها ناچیز است. بااینحال، در این مسیر بارها بهشدت با مشکل روبهرو شدهام و امیدوارم درسهای ارزشمندی که از آن آموختهام برای دیگران مفید واقع شود.

بخش اول: دکتر جکیل و آقای هاید درونتان را مدیریت کنیدتوضیح مترجم: مورد غیرعادی دکتر جکیل و آقای هاید (به انگلیسی: Strange Case of Dr Jekyll and Mr Hyde) رمانی کوتاه است که توسط نویسنده اسکاتلندی به نام رابرت لوییس استیونسون در سال ۱۸۸۶ در لندن منتشر شدهاست. در این رمان دکتر جکیل، که به مبحث دوگانگی شخصیت علاقهمند است، دارویی برای جدا کردن جنبههای خوب و بد انسانیش میسازد. از جنبههای بد دکتر جکیل، فردی به نام آقای هاید پدید میآید که دست به اعمال جنایتبار و حتی قتل میزند. در پایان دکتر جکیل که دیگر نه قادر به کنترل آقای هاید است و نه میتواند از قالب آقای هاید خارج شده، به صورت اصلی خود یعنی دکتر جکیل درآید، خودکشی میکند. این رمان کشمکش درونی بد و خوب هر انسان را به تصویر میکشد.

احتمالا قبلا کتاب دکتر جکیل و آقای هاید را خواندهاید. در محیط پرمخاطرهی پیرامون ما ناامنیهای طبیعی، انگیزهها و گرایشهای زیادی وجود دارند. اینها زمانی اتفاق میافتند که اجازه دهیم حسادت، طمع و خشم بر تصمیمگیریهای ما تأثیر بگذارند. اینها غرایز حیوانیمان هستند؛ همان آقای هاید وحشی و غیرمنطقی درون ما.

اما در وجود ما شخص دیگری نیز هست. کسی که تحلیلگر و منطقی است و اجازه میدهد هر چیزی را با دلیل و منطق بسنجیم، به ما قدرت میدهد برای آینده برنامهریزی کنیم، انگیزهمان را کنترل کنیم و حسابگرانه فکر کنیم. این بچهی خوب، دکتر جکیلِ درون ماست.

آنگونه که در کتاب دکتر جکیل و آقای هاید در قرن نوزدهم نشان داده شد، این دو در واقع یک نفر هستند. همهی ما کمی از هر دو شخصیت را در خودمان داریم اما همیشه تمایل غریضی به بدی بالاتر است. بنابراین باید آگاهانه تلاش کنیم با دکتر جکیل هماهنگ شویم، درغیراینصورت مستقیم به سمتِ آقای هاید خواهیم رفت.

بااینحال جای نگرانی نیست. خوشبختانه با اینکه همهی ما بردهی این دوگانه بودن و دوگانه فکرکردن هستیم، باز هم میتوانیم خودمان را طوری آموزش دهیم که منطقیتر فکر کنیم. هرچند طبیعت انسان بهشکلی است که به سمت بدی گرایش دارد و میتوان گفت آقای هاید حالت پیشفرض درون ماست.

اولین گام در پرورش دکتر جکیل درونمان، شناخت برخی از معمولترین و قویترین تمایلاتی است که شخصیت ما را شکل میدهند. گفتیم که ما بهشکل پیشفرض آقای هاید هستیم، بنابراین باید با دقت مراقب رفتارهای طبیعی خودمان در کارهایی که انجام میدهیم (در این مقاله منظور خریدوفروش ارزهای دیجیتال است) باشیم.

همهی اشتباهاتی که هنگام خریدوفروش ارزهای دیجیتال (یا شاید در سراسرِ زندگیام) انجام دادهام باید از بین بروند تا بتوانم احساساتم را به بهترین حالتشان برگردانم. در اینجا برخی از دامهایی را که شخصا در آنها افتادهام ذکر میکنم:

تفکر: اگر کنترل کامل روی موقعیت نداشته باشم، هیچ چیز خوب پیش نخواهد رفت.

عمل: این تفکر کنترلکننده سبب میشود بهطور مداوم تغییرات روزانهی قیمتها را پیگیری کنیم.

تفکر: حتی یک ضرر کوچک برابر با یک شکست قابلتوجه است.

عمل: این یعنی نگرانی شدید دربارهی ضرر سبب میشود به معاملات کوچکتر بسنده کنیم.

تفکر: همه یا هیچ.

عمل: این یعنی گرایش شدید به رفتار مخاطرهآمیز که به ضررهای بزرگ و نابودی کامل منجر میشود.

تفکر: کافی است کمی به جزئیات توجه کنم و همه چیز بهخوبی پیش خواهد رفت.

عمل: این یعنی هیچ برنامهای برای ورود و خروج در معاملات ندارم.

تفکر: حرص خوردن بیشازحد.

عمل: این کار استرسی همیشگی برایمان بههمراه خواهد داشت.

حالا چگونه میتوانیم بر این تمایلات طبیعی انسانی و عادات بد غلبه کنیم و دکتر جکیل درونمان را بیشتر پرورش دهیم؟

مرحلهی اول: زمانی را به ایجاد مدلهای ذهنی اختصاص دهیدما انسانها معمولا بهشکل غیرارادی هر عادتی را که راحتتر و دردسترستر است، بهعنوان پیشفرض انتخاب میکنیم. روانشناسان این حالت را «قاعدهی کاشف دسترس پذیری» (availability heuristic) مینامند. فقط زمانی میتوانیم این رفتار را از خودمان دور کنیم که ذهنمان را عادت دهیم بهشیوهی خاصی فکر کند.

برای درک مدلهای مختلف ذهنیِ موجود، وقت بگذارید. هر مدل مانند یک عینکِ متفاوت است. اگر عینک آبی داشته باشید همهی جهان را آبی خواهید دید. بنابراین وقتی دارید با کسی صحبت میکنید که عینک قرمز به چشمش زده است، ممکن است از نظر درک و فهم مسائل اختلافنظرهای اساسی پیدا کنید.

هر چه عینکهای بیشتری داشته باشید، رنگهای متنوعتری برای تفسیر جهان خواهید داشت و از زوایای بیشتری مشکلاتتان را ارزیابی خواهید کرد.

کتاب معامله در منطقه (Trading in the Zone) که توسط مارک داگلاس نگاشته شده است، به من کمک کرد تفکری که دربارهی احتمالات داشتم از نو شکل بگیرد. البته از آن زمان تا کنون بارها به آن مراجعه کردهام.

بااینکه این کتاب تا حدودی قدیمی است و بیشتر به خرید و فروش سهام ارتباط دارد، مفاهیم آن را میتوان به خودمدیریتی تعمیم داد و بنابراین در حوزهی ارزهای دیجیتال نیز کاربرد دارد. این کتاب به من کمک کرد بسیاری از تعصبات ذهنی خودم را شناسایی کنم و برای من پر از درسهای ارزشمند بود:

یک ذهنیت احتمالی دربارهی معامله، پنج حقیقت اساسی را دربرمیگیرد: ۱- هر چیزی ممکن است اتفاق بیفتد. ۲- برای کسب درآمد نیازی نیست که بدانید در آینده چه اتفاقی خواهد افتاد. ۳- یک توزیع تصادفی بین سود و زیان برای هر مجموعه از متغیرها که مرز را مشخص میکنند وجود دارد. ۴- این مرز در واقع فقط نشانهی بالاترین احتمال وقوع چیزی نسبت به سایر چیزها است و نه بیشتر. ۵- هر لحظه در بازار منحصربهفرد است.

– مارک داگلاس

مرحلهی دوم: صبر داشتن یک فضیلت استقبل از هر خرید و فروشی، برای فکرکردن و اتخاذ یک استراتژی مناسب به خودتان زمان بدهید. هنگامیکه منتظر چیزی هستید یا قرار است کاری انجام بدهید (مانند یک معاملهی بزرگ)، مغزتان نوعی مادهی شیمیایی عصبی بهنام دوپامین را در بدن آزاد میکند. در این فرایند، بخشی از مغز که مسئول برنامهریزی و پیشبینی است (قشر جلوی پیشانی) شروع به فعالیت میکند.

وقتی صبر میکنید، به مغزتان فرصت میدهید فرایندهای پیچیده و انتزاعی را درک کند و تصمیمات بهتری بگیرد. تصمیمات شتابزده، فرصت انجام معاملات خوب را از شما میگیرند. کمی صبر کنید تا دکتر جکیل درونتان دستبهکار شود.

کاری که خودم انجام میدهم این است:

همیشه قبل از انجام یک معامله، حداقل یک روز به خودم زمان میدهم. با این کار فرصت پیدا میکنم با برنامهریزی وارد میدان شوم، نه اینکه بیمحابا و بدون آمادگی قبلی وسط معامله بپرم.

شاید بگویید یک روز زمان زیادی است، اما تعداد دفعاتی که من از انجام یک معامله افسوس خوردهام خیلی بیشتر از تعداد دفعاتی است که از انجام ندادن یک معامله پشیمان شدهام. بهعلاوه، معمولا کاهش قیمت یک ارز دیجیتال براساس الگوی ۱-۲-۳-۴ پیش میرود، بنابراین میتوانید برای انجام یک معامله خیلی عجله نکنید.

مرحلهی سوم: سلامت جسمی و ذهنیمیگویند عقل سالم در بدن سالم است! این بدان معناست که اگر جسم سالمی داشته باشید، تصمیمات بهتری در زندگی خواهید گرفت. همین امر دربارهی معامله هم درست است.

رفتار درمانی دیالکتیک (Dialectical Behavior Therapy) به ما آموزش میدهد که چگونه با انجام یک سری کارهای ساده مانند نفس عمیق کشیدن، پیادهروی در طبیعت، فعال کردن حواس پنجگانه (با دوش آب گرم، در دست گرفتن یخ ، بوییدن گل) و نظایر آنها از تصمیمات احساسی در انجام کارهای خطیر جلوگیری کنیم.

پس از ۳۰ دقیقه نشستن، ۹۰% سوختوساز بدن کاهش مییابد. فقط کافی است بلند شوید و ۵ دقیقه قدم بزنید تا این فرایند دوباره از سر گرفته شود.

خود من هر روز مراقبه انجام میدهم، ورزش میکنم و روزی یک بار به سالن سونا میروم تا استرس وجودم را محو کند. در این شرایط بهتر میتوانم تصمیم بگیرم. هر ورزشی دوست دارید انجام بدهید، مهم نیست چه باشد. مهم فعالیت کردن است.

شاید بگویید همهی ما این موارد را میدانیم، اما واقعا چند درصد از ما در گیرودار مشغلههایمان آنها را رعایت میکنیم؟

خلاصه اینکه:

زمانی را به ایجاد مدلهای ذهنی اختصاص دهید.قبل از انجام معامله مدت یک روز یا بیشتر به خودتان استراحت بدهید و صبر کنید.اگر مراقب سلامت جسمیتان باشید، ذهنتان بهتر کار خواهد کرد و معاملات منطقیتری انجام خواهید داد.بخش دوم: چهار مرحلهی انجام یک معامله

من همیشه آماده خواهم بود و اطمینان دارم روزی شانس از راه خواهد رسید.

– آبراهام لینکلن

تا اینجا اصول مدیریت احساسات و تصمیمگیریهای خوب را یاد گرفتیم. حالا روش اصلی را بررسی میکنیم: قبل از انجام یک معامله (خواه یک سرمایهگذاری کوتاهمدت باشد، خواه بلندمدت) باید آن را تجزیهوتحلیل کنیم.

چهار نوع تحلیل را میتوان برای انجام معاملات به کار برد. آنها را یادبگیرید و ماهر شوید:

۱- تحلیل بنیادین یا فاندامنتال

۲- تحلیل فنی تکنیکال

۳- تحلیل تمایلات بازار

۴- خودتحلیلی

هنگامیکه بسیار خوشبین و تحریکپذیر هستیم (مثل خود من)، ممکن است روی پروژهای مانند کاردانو (ADA) تحقیق کنیم و سپس نتیجه بگیریم که این معامله ارزش چندانی ندارد.

هنگامیکه شاهد افزایش قیمت یک ارز دیجیتال خاص هستیم، بدون برنامهریزی برای خرید آن هجوم میبریم و عوامل مهم دیگر مانند ارتباط آن با بیت کوین، گرایش کنونی بازار، سرمایهگذاری در بازار آن و معاملهی پراسترس اما موفقیتآمیزی که بهتازگی انجام دادهایم را نادیده میگیریم. همهی این عوامل میتوانند به استراتژی انتخابیمان بستگی داشته باشند.

درست است که گاهی اوقات خوششانس هستیم، اما در که همیشه روی یک پاشنه نمیچرخد.

همهی ما نقاط قوت و ضعفی داریم. برخی ممکن است بیشتر به تحلیلهای بازار/ تحلیل بنیادین گرایش داشته باشند، در حالیکه برخی دیگر ممکن است تحلیل تکنیکال را ترجیح دهند.

حتی ممکن است بهدلیل تواناییهای خاصی که دارید، حس کنید بهتر از دیگران میدانید. این خوب است، اما اگر فقط یکی از استراتژیهای بالا را انتخاب کنید (فقط بهایندلیل که ار آن خوشتان میآید یا در آن مهارت دارید) در معاملاتی که انجام میدهید با نقاط کور زیادی روبهرو خواهید شد.

نکته: هنوز هم میتوانیم مرز را حفظ کنیم اما نمیتوانیم عوامل دیگر را نادیده بگیریم.

۱- تحلیل بنیادین یا فاندامنتال

تحلیل بنیادین یعنی اینکه:

دربارهی اجرایی بودن پروژه و ارز دیجیتال موردنظر تحقیق کنید.در انجمنهای آن شرکت کنید (در اسلک/ تلگرام/دیسکورد و نظایر آن)به برنامهی توسعهی آن بپیوندید (احتمالا روی گیت هاب)و دربارهی وایتپیپر و تیم آنها خوب تحقیق کنید.تحلیل بنیادین از یک نظر کاملا شبیه به سرمایهگذاری فرشته (نوعی از سرمایهگذاری که نقطهی مقابل سرمایهگذاری خطرپذیر است) است. در تحلیل بنیادین تلاش میکنیم که ارزش ذاتی چیزی اندازهگیری کنیم.

خود من نهایتا ۲ تا ۳ ساعت برای تحلیل بنیادین وقت میگذارم. همچنین از افرادی که به آنها اطمینان دارم میپرسم دربارهی فلان پروژه چه نظری دارند. سپس با توجه به اینکه هر کسی دیدگاههای شخصی خودش را دارد، دیدگاههای آن افراد را به ملاحظات خودم اضافه میکنم.

کجا با شکست مواجه میشود: بیایید برای نمونه پروژهی BABB را درنظر بگیریم که یک حساب بانکی متمرکز مبتنی بر بلاک چین و مقر آن خارج از لندن است. ایدهی جالبی پشت آن است، اما اگر آن را با پروژهی دیگری نظیر بیتوکن (Beetoken) که تیم آن متشکل از افرادی سرشناس است مقایسه کنید، شاید پروژهی چندان جذابی هم بهنظر نرسد.

بااینحال، هنگامیکه BABB عرضه اولیه سکه یا همان ICO خودش را ارائه کرد، قیمت معامله توکن BABB در صرافیها به سهبرابر قیمت عرضه اولیه آن رسید. البته شاید چندان هم زیاد نباشد. جالب است؛ بازارهای ارز دیجیتال تنها بازارهای جهان هستند که میتوانید در آن شوری و تلخی را همزمان احساس کنید؛ زیرا پولتان فقط دو یا سه برابر میشود، اما به ۱۰ برابر نمیرسد. دیوانهکننده است، اینطور نیست؟

چیزی که میخواهم بگویم این است که با اینکه تحلیل بنیادین واقعا مهم است، اما این امکان هم وجود دارد که با خریدوفروش ارز دیجیتالی که اصلا رتبهی بالایی ندارد به سود خوبی برسیم.

۲- تحلیل تکنیکال – مراقب تجزیهوتحلیلهای بهدردنخور باشید

اینکه بیشتر مشغولِ خریدوفروش ارزهای دیجیتال هستید یا درحال سرمایهگذاری روی پروژههای بلندمدت بلاک چین فرقی ندارد، هنگامیکه در چارچوب اصول بنیادینِ خرید / فروش حرکت میکنید با چیز پیچیدهای مواجه نیستید.

یادم میآید زمانی یک فایل پیدیاف ۹۰ صفحهای دربارهی تاریخچه، نظریه و برنامههای کاربردی که از دنبالهی اعداد فیبوناتچی استفاده میکنند خواندم. متوجه شدم که ابزار بسیار مهمی است. اما برای کسب اطلاعات دربارهی کاربردهای آن کافی بود یک ویدئوی ۲۰ دقیقهای را در یوتیوب تماشا کنم و سپس مراقب رفتار معاملهگران دیگر باشم.

معاملهگران روزانه وقت زیادی را صرف تماشای نمودارها، چک کردن تلفن همراه و تلاش برای دستیابی به سودهای اندک از اینجا و آنجا میکنند. این میتواند به یک عادت بد منجر شود و نیازی به گفتن نیست که در نهایت این افراد به سبک زندگی ناسالم میرسند. حداقل یک داستان دربارهی یک سرمایهگذار بیت کوین وجود دارد که خودکشی کرده است.

البته داشتن درک اساسی از تحلیل تکنیکال واقعا مهم است. میتوانید یک نمودار را تحلیل کنید، یک میلیون خط روی آن رسم کنید و مجبورش کنید آنچه را میخواهید به شما بگوید. میتوانید افزونههای فیبوناتچی را بارها اجرا کنید، به مقیاسهای لگاریتمی زل بزنید و خودتان را متقاعد کنید که قیمت یک سکهی خاص در آینده به ماه خواهد رسید!

درست مانند شاخص کلیدی عملکرد در دنیای کسبوکار (KPI)، تحلیل تکنیکال تا حد زیادی دربردارندهی شاخصها است نه حقیقت نهایی. پیشبینی در آن، هم زمینهی علمی دارد و هم نوعی هنر است. بهویژه هنگامیکه یک سکه خوب عمل میکند، میتوانید با نگاه به گذشته مهارتهای تکنیکال خوبی که دارید را توجیه کنید.

بهترین معاملهگرانی که با آنها صحبت کردهام آنهایی هستند که فقط به چند معامله در ماه بسنده میکنند و دربارهی گزینش این معاملات وسواس زیادی بهخرج میدهند. بهجای اینکه تلاش کنند هر معاملهی کوچک بیارزشی را انجام دهند، روی معاملات بزرگ ارزشمند تمرکز میکنند.

فکر نکنید تحلیل پیچیده نمودارها یا زیاد تحلیل کردن آنها هنر است، چرا که این امر میتواند به انجام تعداد زیادی معامله منجر شود و پشیمانی به بار بیاورد. بسیاری از افراد هستند که بدون انجام هیچکاری میتوانند سود قابلتوجهی بهدست بیاورند.

بنابراین سعی کنید نمودارها را بیجهت پیچیده نکنید.

۳- گرایش بازار – روند بازار را دستکم نگیرید

هنگامیکه دیگران از چیزی هراس دارند، شما روی آن حریص هستید. هنگامیکه دیگران برای بهدست آوردن چیزی حریص هستند، شما هراس دارید. همهاش همین است.

– وارن بافت، بنیانگذار برکشایر هاتاوی

گوشدادن به سخنان افرادیکه دربارهی چیزی جانسخت هستند و میخواهند وفاداریشان را نسبت به آن ثابت کنند کار آسانی است. همچنین پیگیری ارزهای دیجیتالی که این افراد در توییتر دربارهی آنها صحبت میکنند، بسیار وسوسهانگیز است.

ماکسیمالیستهای بیت کوین که از رویای آزادیخواهان حمایت میکنند میگویند «بیت کوینهایتان را نگهدارید تا قیمت آن افزایش یابد»؛ انگار که جام جهان نما دارند. میتوان گفت که این موضوع احتمالا در درازمدت درست است. در واقع من خودم در بسیاری از پروژهها کلهشق هستم، بهویژه هنگامیکه پای چارچوب زمانی ۵ تا ۱۰ سال بهمیان میآید.

بااینحال، بسیاری از افرادی که وارد بازار میشوند معاملهگرانی هستند که میخواهند سود کوتاهمدت یا متوسط داشته باشند. بسیاری از آنها تلاش میکنند دنبال معاملاتی باشند که در آنها «سود نامحدود» و «امید» راهبردهای خوبی بهشمار نمیروند.

هرگز از کسی نظر، پیشبینی یا توصیه نخواهید. فقط ببینید در سبد داراییهایشان چه دارند و چه ندارند.

– نسیم نیکلاس طالب، کتاب پادشکنندگی: چیزهایی که از اختلال بهدست میآیند (Antifragile: Things that Gain from Disorder)

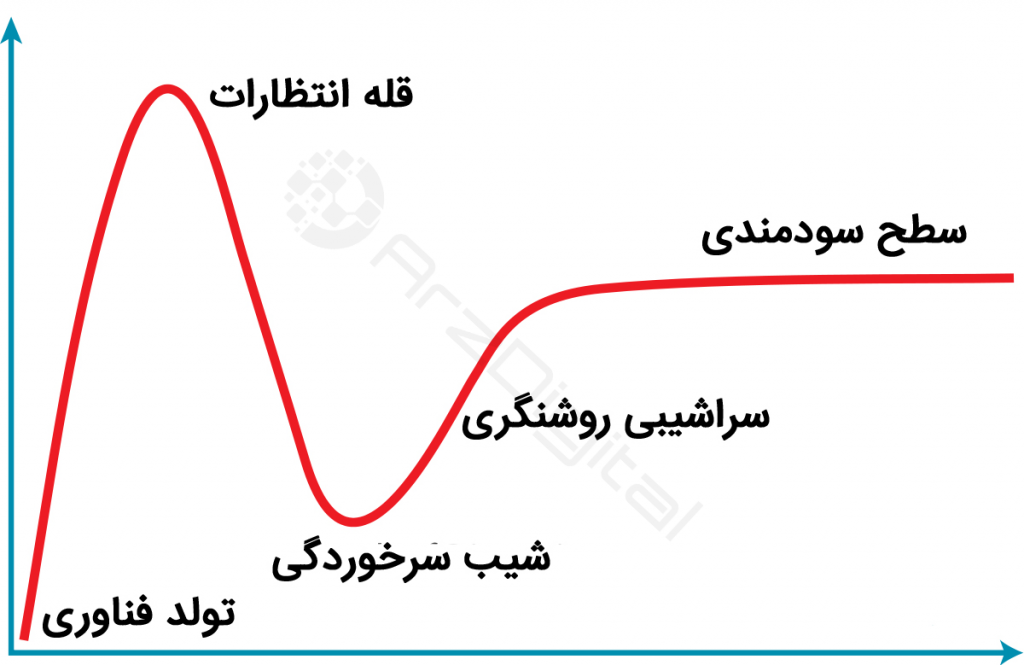

تمام بازارها از چرخهها تبعیت میکنند. خواه بازار بیت کوین باشد یا سهام، بازار املاک و مستغلات باشد یا کالا. هر نامی میتوانید به آن بدهید. در هر صورت همهی آنها چرخهای را طی میکنند.

نادیده گرفتن چرخههای بازار سبب میشود هر نوع ارز دیجیتال را بخرید و سپس شاهد افت قیمت آن باشید (البته وادارتان میکند کیفپولتان را نگهدارید). شما هم این ارزهای دیجیتال را نگه میدارید و منتظر میمانید که ارزش آنها در آینده بالا برود. این اشتباه را من هم انجام دادهام.

این هیجان زیاد در بدترین حالتش در دسامبر/ ژانویه اتفاق افتاد (خیلی وقت پیش بود، اما بیتردید تکرار خواهد شد). رسانهها با تتیرهایی مانند (بیت کوین تا ۱۰۰ هزار دلار؟!) وارد میدان شدند و همهی ما خوشحال و هیجانزده شدیم. همه جوگیر شده بودیم و بیت کوین را با قیمت ۲۰ هزار دلار خریدیم و سپس سقوط کرد. (دقیقا زمانی که به اوج خودش رسیده بود و این درست قبل از سقوط قیمت آن بود.)

بهترین معاملهگرانی که میشناسم به چرخههای بزرگتر بازار نگاه میکنند، گرایش بازار را ارزیابی میکنند و دقیقا خلاف آنچه CNBC میگوید، رفتار میکنند.

مراقب باشید «روند چرخهای» را با «مسیر بیپایان» اشتباه نکنید.

۴- خود تحلیلی – من رئیس خودم هستمبرای این کار دو مرحله وجود دارد: ۱- برنامهریزی ۲- بررسی هفتگی عملکرد

۱- یک برنامه بریزید و به همان بچسبیدزمانی بود که من کورکورانه تعدادی از معاملهگران مورداحترامم را دنبال میکردم. سکهای که آنها برای خرید پیشنهاد کرده بودند کاملا با شکست مواجه میشد و این بهشدت مرا ناراحت میکرد؛ زیرا خودم انتخاب کرده بودم که به توصیهی آنها گوش بدهم. البته من حق ناراحت شدن نداشتم. این بهطورکامل تصمیم شخصی خودم بود و مسئولیت آن هم با من بود. فقط خودم سزاوار سرزنش بودم.

برنامهریزی به نظم، زمان و تلاش زیادی نیاز دارد. البته تا حدودی ترسناک بهنظر میرسد، زیرا بدان معناست که در نهایت خودتان باید پاسخگوی سود و زیان خودتان باشید.

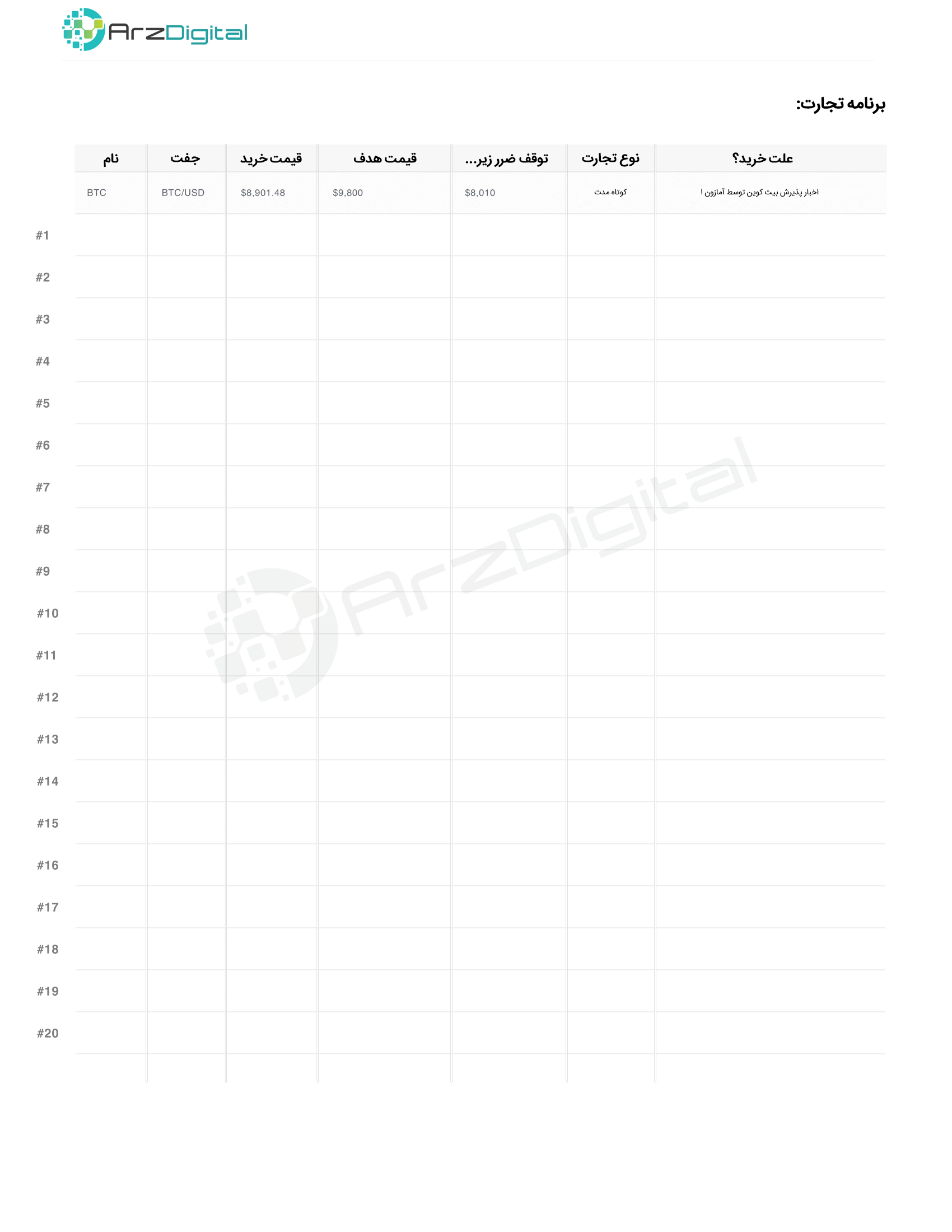

پیشنهاد میکنم یک دفتر وقایع روزانه برای معاملاتتان داشته باشید که با پیگیری آن بتوانید دلایلتان را برای ورود به یک معامله تعیین کنید، اهداف سودتان را تعریف کنید و به پرسشهای دشوار مانند «اگر قیمت فلان دارایی تا ۹۰% کاهش یابد چه خواهم کرد؟» پاسخ بدهید.

نمونهای از برنامه تجارت

بهیاد داشته باشید که موفقیت میتواند برای هر فرد معنای متفاوتی داشته باشد، اما ما باید آن را برای خودمان تعریف کنیم و ریسکهای مربوط به خودمان را مدیریت کنیم. تعریف شما از موفقیت چیست؟

من در ژانویه یک میلیونر بودم و یک ماه بعد در فوریه ورشکست شدم!

یکی دیگر از اشتباهات بزرگ من این بود که سعی میکردم اهداف شخصیام را با رفتار بازار منطبق کنم. مشکل اینجاست که بازار برای اهداف مالی شما تره هم خرد نمیکند! بنابراین متوجه شدم که بهتر است بهجای اینکه اهداف پولیام را با توجه به مقدار مشخص دلار (یا کلا هر واحد پولی دیگر) تعیین کنم، با توجه به درصد (مثلا ۵۰% از سودی که در یک موقعیت کسب کردهام) تعیین کنم.

«پیشبینی آینده» در واقع تعیین یک سری احتمالات است نه تعیین امور قطعی، زیرا هیچ چیزی را نمیتوان بهصورت قطعی پیشبینی کرد. برای نمونه، یکی از روشهای پیشبینی آینده بررسی نسبت ریسک-پاداش است.

نکتهی مهمتر این است که بهتر است روی ایجاد مهارتهایی که احتمال بیشتری دارد شما را به اهدافتان برساند تمرکز کنید، نه اینکه به نمودار زمانی و عدد مشخصی بچسبید. کسب مهارت، پشتکار و تلاش در نهایت به نتایجی ارزشمند ختم میشود.

۲- عملکرد هفتگی خودتان را بررسی کنید

موفقیت رفتن از یک شکست به یک شکست دیگر است؛ بدون اینکه انگیزه از دست برود.

– وینستون چرچیل

هنگامیکه خودتان رئیس خودتان هستید و کسی نیست که بالای سرتان بایستد و از شما گزارش عملکرد سهماهه بخواهد، اندازهگیری روند پیشرفتتان بسیار دشوار خواهد بود. در این حالت خودتان مسئول ارزیابی عملکردتان هستید. این تا حدودی یک موهبت است اما کمی هم سخت است، زیرا از یک سو آزادی کامل دارید، اما از سوی دیگر هیچکس جز خود شما انگشت اتهام را به سوی شما نخواهد گرفت و هیچکس هم جز خودتان مسئول کارهای شما نیست.

بررسی هفتگی عملکرد خودتان تمرین خوبی برای تطابقپذیری است. از خودتان بپرسید:

آیا به طرحی که در دفتر وقایع روزانهام نوشتم پایبند بودم؟ معاملاتتان را در یک فایل اکسل وارد کنید و آنها را پیگیری کنید. در این فایل باید اهداف ورود/خروج، دلایل خرید و اهداف سود را مشخص کنید. آنها را مرور کنید و با خودتان صادق باشید، اما اگر نتوانستید خودتان را سرزنش نکنید. همیشه فرصت دیگری برای خریدوفروش و انجام معامله وجود دارد.چه احساسی دارم؟ آیا برای تقویت نیروی ذهنی/ احساسی خودم وقت گذاشتهام؟ همانطور که در بخش اول این مطلب گفتیم، اطمینان حاصل کنید که به فکر سلامتیتان هستید.چه چیز یاد گرفتم؟ واقعا چه چیزی یاد گرفتید (مانند انجام یک معامله که از آن پشیمان هستید) و چگونه میخواهید آن را در آینده اصلاح کنید؟ (برای مثال، من همیشه قیمت یک سکه را بررسی میکنم اما با استفاده از هشدارهای قیمت، توقف ضرر و محدودیت سفارشها به خودم فرصت میدهم تا استراحت کنم و بهتر تصمیم بگیرم.)عادت کنید از این ۴ ابزار استفاده کنید. حتی اگر باید سریع معامله را انجام دهید، باز هم این ابزارها میتوانند زمان یا پول زیادی را صرفهجویی کنند. در نهایت، رویدادهای پیشبینینشده مانند مقررات جدید دولت یا بنیانگذارانی که پولها را بهچنگ میآورند و فرار میکنند وجود دارند که میتوانند همهی تحلیلهایتان را نقش برآب کنند. بنابراین بهیاد داشته باشید که صرفنظر از سرمایهگذاریتان باید میزان ریسک را مدیریت کنید. بهعنوان مثال، همهی پولهایتان را یکجا روی یک دارایی سرمایهگذاری نکنید.

بخش سوم: انجمن نخبگان به پول ارزش میدهدامروزه دقت و کیفیت محتواها با سرعت زیادی در حال تحلیل رفتن است. در واقع یافتن محتوای باکیفیت بالا سختتر شده است و دنبال کردن محتواهای مرتبط نیز تا حدودی دشوار است. از همه بدتر، تمرکز کردن روی مسائل نیز روزبهروز سختتر میشود.

روزی این مشکل حل خواهد شد، شاید تأکید بر مشوقهای مدل تبلیغات آنلاین چارهی کار باشد. این همان چیزی است که برندان آیک (خالق جاوا اسکریپت) تلاش میکند روی استارتاپ مبتنی بر بلاک چین خودش به نام Brave (BAT) پیاده کند.

درحالحاضر، راهحل تولید محتوای باکیفیت ایجاد محیطی برای کاربران ثبتنامی (که برای عضویت در وبسایت پول پرداخت میکنند) است که به آن ملحق شوند.

شما به توصیهی چه کسی اعتماد میکنید؟

۱- دستهای از اوباش اینترنتی که در رددیت (Reddit) حضور دارند و تصادفا آنها را دیدهاید؟

۲- یا محتوایی که یک انجمن بسته از سرمایهگذاران / معاملهگران که در کارشان جدی هستند تولید کردهاند و برای پیوستن به گروهشان باید ماهیانه ۱۰۰ دلار پرداخت کرد؟

باز هم تکرار میکنم خودتان باید دربارهی سرمایهگذاریتان تصمیمات نهایی را بگیرید و از دیگران پیروی نکنید. بااینحال عضو بودن در گروهی که اعضای آن با شما همفکر هستند و پول قابلتوجهی هم پرداخت میکنند، معمولا نشانهی جدیت آنها در کارشان است. این گروهها فرصتی را برایتان فراهم میکنند تا بهطورکامل به محتوای تحقیقات و تعداد زیادی تحلیل تکنیکال دسترسی داشته باشید و نیز بتوانید با معاملهگران موفق صحبت کنید. تا زمانیکه بهاندازهی کافی برای خریدوفروش اعتمادبهنفس پیدا نکردهاید، دنبال کردن یک معاملهگر سردوگرم چشیدهی بازار میتواند بسیار مفید باشد.

اگر به یک سرمایهگذار معتبر تبدیل شوید، بعدها میتوانید به پروژههای منحصربهفرد در Coinlist دسترسی داشته باشید. البته برای من و امثال من، با توجه به اینکه با حداقل ثروت مورد نیاز برای ورود به چنین جمعی بسیار فاصله داریم ناممکن است.

برای اینکه بخشی از یک انجمن پولی باشیم (آنلاین یا آفلاین) یا یک راهنمای فوقالعاده پیدا کنیم، هنوز باید مراحل دیگری را طی کنیم.

همیشه اطرافتان را از افرادی پر کنید که باهوشتر از خودتان باشند. این کار ارزش سرمایهگذاری را دارد و در نهایت میتواند سود زیادی هم از لحاظ دانش و هم از لحاظ مالی برایتان داشته باشد.

بخش چهارم: مراقب سیبهای فاسد اطرافتان باشید

یک مطالعه بهتازگی نشان داد بیش از ۸۰% عرضههای اولیه سکه، پولی را که جمع میشود برای توسعهی محصول مصرف نمیکنند یا اینکه کلاهبردار هستند.

من خودم تا کنون دو بار در دام کلاهبرداری افتادهام و همهاش بهدلیل زیادهخواهی برای کسب سود بیشتر بوده است. ظاهرا اولین باری که این اتفاق افتاد، از آن درس نگرفته بودم و به تجربیاتم خوب عمل نکردم که بار دیگر دچار آن شدم.

بهیاد دارم زمانی پیشفروش عرضه اولیه سکه برای Quantstamp برگزار شده بود و ۲۴ ساعت فرصت برای آن باقی بود. اشتباه کردم و برای خرید عجله بهخرج دادم. یک اتر فرستادم (من همیشه برای اولین بار مبلغ کمی را میفرستم اما همان یک اتر ۴۰۰ دلار میارزید) زیرا فکر میکردم زمان زیادی باقی نمانده است.

کلاهبرداران باهوش هستند. آنها همان آدرس URL وبسایت واقعی را تکرار کرده بودند، اما فقط یک حرف L را به آن افزوده بودند و آن را بهشکل quantslamp درج کرده بودند. بهدلیل بیقراری و بیصبری نتوانستم کاملا به جزئیات آدرس سایت دقت کنم و این امر سبب شد به دردسر بیفتم و مبلغ قابلتوجهی را از دست بدهم.

من با بسیاری از معاملهگران ارز دیجیتال که مبالغ بسیار بیشتری را از دست دادهاند صحبت کردهام. برخی از آنها که کاملا نابود شدهاند. بسیاری دیگر بهطورکامل این حوزه را رها کردند و برخی دیگر شکستشان را پذیرفتند، از اشتباهاتشان درس گرفتند، دوباره از موفقیتهای کوچک شروع کردند و بیشترشان توانستند سبد داراییشان را از نو بهدست آورند.

چیزی که من آموختم این بود: همیشه بازیگران بدی در بازار وجود خواهند داشت که تلاش میکنند چیزی را از شما به یغما ببرند؛ این چیز میتواند زمان، پول یا خوشبختیتان باشد. عاقلانه میزان ریسک را مدیریت کنید، اما با دو یا چند تجربهی نامطلوب تسلیم نشوید. حداقل تا زمانی که تلاش نکردهاید پا پس نکشید.

نکات زیر خلاصهای از کل مطالب بالا هستند. جای شما باشم یک دفترچه یادداشت برمیدارم و این نکات را در صفحهی اول آن مینویسم:

مراقب احساسات و انگیزههایتان باشید. آماده باشید، زیرا آقای هایدِ درونتان هر لحظه ممکن است سر بر آورد.مدلهای ذهنی را یاد بگیرید و دربارهی روانشناسیِ معامله مطالعه کنید. برای سلامت جسمی و ذهنی خودتان بیشتر وقت بگذارید.یک دفتر وقایع روزانه برای معاملاتی که انجام میدهید درست کنید و صبور باشید. در این بازار فقط یک یا دو معاملهی بزرگ برای رسیدن به سود زیاد کافی است.از این ۴ مرحله قبل از انجام یک معامله یا سرمایهگذاری استفاده کنید: تحلیل بنیادین، تحلیل تکنیکال، تحلیل بازار و تحلیل خودتان.میزان ریسک را مدیریت کنید.منبع: medium