ارزش کل بورس معادل قیمت چند سکه است؟ هرچند اخیرا نرخ سکه به دلار وابستهتر شده، اما چون سیاستگذار کمتر در آن مداخله میکند، بهتازگی در تحلیل وضع بورس مورد توجه برخی محافل قرار گرفته است.

جی پلاس، بررسیهای آماری نشان میدهد ارزش کل بازار سهام، شامل بورس و فرابورس که در اوج خود، ۱۹ مردادماه، به ۸۸۷ میلیون سکه تمام رسیده بود، در حال حاضر ۵۸۲ میلیون سکه برآورد میشود. این متغیر در ۱۸ شهریورماه یعنی تنها یک ماه پس از آغاز روند اصلاح بورس، به سقف قبلی در سال ۹۲ رسید.

دنیای اقتصاد نوشت؛ عقبنشینی قیمت سهام از اواسط مردادماه پس از صعود ۳۰۰ درصدی این نماگر از ابتدای سال ۹۹، فضای متفاوتی را میان تحلیلگران و البته فعالان بازار ایجاد کرد. در این شرایط برخی سهامداران، با مشاهده نخستین نشانههای اصلاح، سرمایه خود را از بازار خارج کردند و فرار را بر قرار ترجیح دادند. این گروه احتمالا در انتظار افت هر چه بیشتر قیمتها و ورود مجدد به گردونه معاملات سهام با بروز نشانههای مجدد رونق هستند. برخی اما این اصلاح قیمتی را لازمه بازار و طبیعی قلمداد کردند و صبورانه به انتظار نشستهاند. در میان اهالی بازار اما بحث مقایسه بورس ۹۹ با بورس سال ۹۲ و احتمال تجربه مجدد یک اصلاح طولانیمدت داغ است. هر چند جهش سودآوری ناشی از رشد نرخ ارز و تورم در کنار ورود پرشتاب پولهای تازه در هر دو دوره سبب رشد افسارگسیخته قیمت سهام شده اما وضعیت نامتوازن نسبت قیمت به درآمد، شرایط بازارهای رقیب، اوضاع و احوال سیاسی کشور و قیمتهای جهانی وجه تمایز بازار در دو بازه مورد بررسی است.

افول ارزش سکهای بورس به اوج ۹۲

«دنیایاقتصاد» برای بررسی وضعیت بازار سهام در سالهای اخیر، ارزش کل بازار در مجموع بورس و فرابورس را بر مبنای قیمت سکه محاسبه کرده است. قیمت سکه از آنجا که کمتر مورد مداخله سیاستگذار قرار میگیرد، نسبت به قیمت ارز از نرخ واقعیتری برخوردار است. هر چند در ماههای گذشته جهتگیری عمومی در بازار سکه نیز بیشتر از آنکه از اونس طلا تاثیرپذیر باشد به نرخ دلار وابسته بوده است. همانطور که در نمودار نیز مشاهده میشود ارزش کل بازار سهام (بورس و فرابورس) که در اوج ۱۹ مردادماه به ۸۸۷ میلیون سکه تمام نیز رسیده بود، در حال حاضر ۵۸۲ میلیون سکه تمام برآورد میشود. نکته جالب توجه آن که متغیر مورد بررسی در ۱۸ شهریورماه یعنی تنها یک ماه پس از آغاز اصلاح به سقف قبلی در سال ۹۲ رسید و در روزهای گذشته نزول بیشتری داشته است. در این میان پرسش این است که آیا بازار سهام بیش از سطوح فعلی ارزش دارد یا مانند سال ۹۲، اصلاح بلندمدتی را تجربه میکند و هفت سال طول میکشد تا قله پیشین را تجربه کند؟

شباهتهای دو دوره بورسی

در اینجا قصد نداریم ارزندگی یا گران بودن سهام را مورد بررسی قرار دهیم. آنچه پیداست جهش قابلتوجه قیمت سهام در هر دو دوره عمدتا به دلیل جهش نرخ ارز و تورم در کنار ورود پرشتاب پولهای تازهای رخ داده است و به شباهت انکارنشدنی بازار سهام در دو سال گذشته با سال ۹۲ تبدیل شده است. جهش نرخ دلار و به دنبال آن تورم عمومی قیمت محصولات شرکتهای بورس در هر دو دوره سبب رشد اسمی سودآوری بنگاههای اقتصادی شد و در نهایت به دلیل سیل خروشان پولهای ورودی به گردونه معاملات سهام، قیمتها را بیش از آنچه باید صعودی کرد. صفکشی برای دریافت کدهای معاملاتی در هر دو بازه زمانی به «تیتر یک» بسیاری از مراجع خبری تبدیل شد و هیجان حرف اول را میزد. اما پس از اوجگیری بورس در دی ۹۲، اصلاح طولانیمدت بر بازار سهام تحمیل شد و در سال ۹۳ شاهد افت بیش ۸۶/ ۲۰ درصدی نماگر اصلی بورس تهران بودیم تا عنوان منفیترین سال تاریخ بورس تهران به سال ۹۲ اختصاص پیدا کند. اما آیا چنین وضعیتی پس از رشد ۹۰۰ درصد شاخص سهام در یک سال و نیم گذشته بار دیگر تکرار میشود؟

P/ E نامتوازن گروهها

یکی از مشخصههای بورس در سال ۹۲، رشد عمومی قیمتها بود. در آن سال نسبت قیمت به درآمد یا همان P/ E از رقم تاریخی ۶ مرتبه به ارقامی بیش از ۵/ ۸ مرتبه رسید. نکته قابلتوجه اما P/ E یکدست تمامی صنایع و اختلاف ناچیز این رقم در گروههای کوچک و بزرگ بازار بود. در حال حاضر اما هر چند P/ E فوروارد بازار به ۶/ ۱۹ مرتبه رسیده است اما شرکتهای کوچک بازار دارای نسبت قیمت به درآمد ۲۷ مرتبه و شرکتهای بزرگ P/ E فوروارد ۹/ ۱۷ مرتبه را به خود اختصاص دادهاند که نشان از رشد بیشتر قیمت این شرکتها دارد. در این میان برخی گروهها حتی از نسبت قیمت به درآمدهای چهار رقمی نیز برخوردارند. (نسبت قیمت به درآمد یا همان P/ E نشان میدهد برای هر ریال سرمایهگذاری، سهم مزبور چقدر سود میسازد. مثلا نسبت ۵ بیان میکند برای کسب یک ریال سود باید ۵ ریال سرمایهگذاری کرد.) این توزیع غیریکنواخت میتواند نویددهنده پتانسیل بزرگان بازار برای حمایت از شاخص کل باشد.

بازارهای جهانی در کف

یکی دیگر از تفاوتهای مهم دو دوره سال ۹۲ و سالهای ۹۸ و ۹۹، وضعیت قیمت نفت و فلزات در بازار جهانی است. اواخر سال ۹۲ قیمتهای جهانی کالاها در اوج خود قرار داشتند. بهعنوان نمونه هر بشکه نفت خام بیش از ۱۰۰ دلار دادوستد میشد. مس نیز سال ۹۲ از ۷ هزار دلار در هر تن عبور کرده بود. سایر فلزات نیز وضعیتی مشابه داشتند. در ادامه اما از تابستان ۹۳ شاهد آغاز دوران ریزش قیمت کامودیتیها بودیم؛ بهطوری که در فاصله کمتر از یک سال هر بشکه نفت به کمتر از ۳۰ دلار نیز رسید. مس نیز به میانه کانال ۵ هزار دلاری به ازای هر تن سقوط کرد. از این رو بورس کالامحور تهران با سهم بیش از ۵۰ درصدی شرکتهای کالایی، به شدت تحتتاثیر افت قیمتهای جهانی قرار گرفت که طبیعی نیز به نظر میرسید. در حال حاضر اما قیمتها در بازار جهانی به دلیل تنشهای بیپایان دو قدرت اقتصادی جهان یعنی چین و آمریکا و البته پاندمی کووید-۱۹ در سراسر دنیا در سطوح نازلی قرار دارد و اثر آن بر بازار سهام نیز تا حد زیادی پیشخور شده است. از این رو وضعیتی بدتر از وضعیت فعلی پیشبینی نمیشود و نمیتوان اثر بیشتری بر شرکتهای کالامحور که شاخصساز نیز هستند، در نظر گرفت.

محرکهایی در بازارهای رقیب

یکی از عوامل تشدیدکننده افت قیمت سهام پس از دیماه ۹۲ اما بالارفتن نرخ سود بانکی و جذاب شدن بازار پول برای صاحبان نقدینگی بود؛ جایی که بعضا بانکها نرخهای سود فراتر از ۲۵ درصد نیز به سپردهها اختصاص میدادند. در حال حاضر اما نرخ سود سپردههای کوتاهمدت بانکی در محدوده ۱۰ درصد قرار دارد و ارادهای نیز برای افزایش این نرخ دیده نمیشود. در بازار ارز نیز رفتار بازارساز در روزهای اخیر نشان داد تصمیمی قاطع برای مدیریت اصولی بازار ارز وجود دارد. در عین حال میتوان به نرخ ارز اشاره کرد.

در حال حاضر نرخ دلار نیما حدود ۲۱ هزار تومان و ارز آزاد حدود ۲۷ هزار تومان است. نرخ نیما مبنای فروش و سودآوری شرکتهای بورسی است و نزدیک شدن این نرخ به دلار آزاد پس از برداشته شدن سقف قیمتی در این سامانه میتواند محرک رشد قیمت سهام باشد.

تفاوت محسوس دو دوره از منظر سیاسی

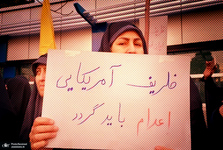

در حوزه سیاسی نیز شرایط با سال ۹۲ کاملا متفاوت است. در آذرماه ۹۲، توافق موقت ژنو موجی از خوشبینی سیاسی مبنی بر رفع تحریمها میان فعالان اقتصادی ایجاد کرده بود.

در ادامه اما با طولانی شدن مذاکرات هستهای، تاثیر مثبت خود را از دست داد و بالعکس سیگنالی نزولی به بازار سهام ارسال کرد.

در حال حاضر اما شدیدترین تحریمها علیه ایران اعمال شده و در نتیجه بدترین سناریوی ممکن در حوزه سیاسی مدنظر صاحبان نقدینگی قرار گرفته است. در نتیجه در حوزه سیاسی تنها مخابره یک سیگنال مثبت است که میتواند بازار سهام را دستخوش تغییراتی کند که آن نیز به جذابتر شدن این بازار برای سرمایهگذاران میانجامد.